充電樁的破局之路:大功率快充之于電動車,相當于5G之于互聯網

文章出處:http://www.katarog.com 作者:澎湃新聞·澎湃號·湃客 人氣: 發表時間:2023年03月04日

在中國充電樁市場的一片火熱和喧囂中,中國的充電樁企業被澆了一身冷雨:2月15日,美國正式發布全美電動汽車充電設施的新規,要求所有受聯邦政府資助的充電樁必須在美國生產,并且從2024年7月開始,至少55%的充電樁零部件成本來自美國。

次日,A股充電樁概念股集體調整。道通科技(SH:688208)、炬華科技(SZ:300360)、盛弘股份(SZ:300693)等盤中一度跌超10%。

這是繼去年要求電動車100%本土生產、電池組件50%本土化,現在美國政府再次插手充電樁生意。充電樁領域毫無疑問已經成為世界大國所關注的新競爭焦點。

緊跟著新能源車產業的步伐,充電樁的成長性和優先級越發突出,但新焦慮卻又如影隨形——除了上述出海陰霾,更有國內端的不斷內卷。一個更重要的問題隨之而至:

中國充電樁產業如何在“冷雨”與內卷中破局?

01

全民剛需與千億賽道

1、充電樁成為全民剛需

全球新能源汽車產業的發展超出了絕大多數人的預期,如今連電動化搖擺不定的美國也主動踩下電門駛入了快車道。根據IEA預測,按照美國政府已經宣布的政策口徑來看,到2025年美國新能源汽車保有量將達到1100萬輛。

硬幣的另一面,作為新能源車的“加油站”,加快充電樁基礎設施建設成為全球新能源產業可持續發展的先決條件和迫切需要。

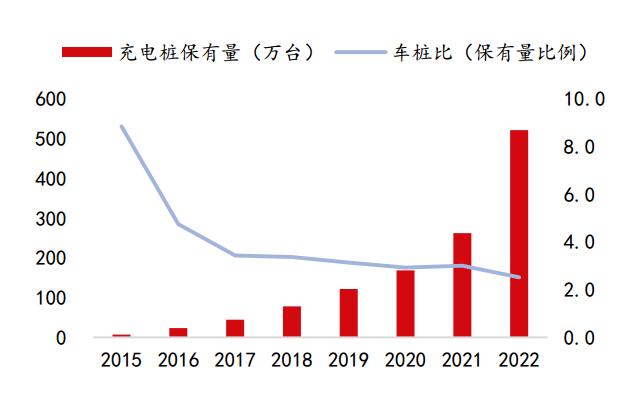

為了扶持充電樁行業,我國在2020年3月將充電樁納入新基建范疇。從那以后,充電樁的發展上到一個新的階段。到2022年,全國充電基礎設施保有量達521萬臺,車樁比降到2.6,即每2.6輛新能源車有1個充電樁可以提供服務。

時間來到今年2月份,工信部發布《關于組織開展公共領域車輛全面電動化先行區試點工作的通知》,再次力挺充電樁行業,新政策提出提高試點領域新增及更新車輛中新能源汽車比例,公交/出租/環衛等領域力爭達到80%;新增公共充電樁/新能源汽車推廣數量比例力爭達到1:1。

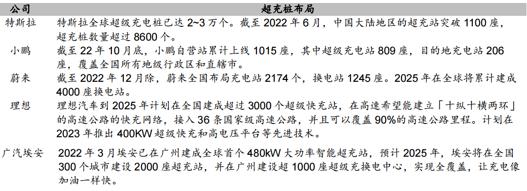

圖1:我國車樁比下降趨勢顯著,資料來源:中國充電聯盟,國聯證券

同樣是在2020年,歐盟出臺《交通運輸體系綠色轉型計劃》,提出到2025年在全歐洲范圍內部署大約100萬個公共充電樁,并計劃在2030年建成300萬個公共充電樁。

各國政府陸續發布關于充電樁設施建設的資金補貼及投入計劃,美國也不甘落后。去年2月,美國能源部和交通部宣布未來5年內提供約50億美元補貼,用于建設全美范圍內的快速充電網絡。

不過對比中國速度,海外地區的充電樁缺口仍然較大,充電樁建設已經迫在眉睫。以美國為例,其新能源車滲透率正在快速提升,而充電樁配套設施已嚴重滯后,其車樁比高達17:1。這意味著全球充電樁產業將迎來一輪建設潮。

2、市場空間測算

新能源汽車的發展與充電樁的成長進程息息相關,充電樁的成長空間更是牽動著廣大新能源投資者的神經。

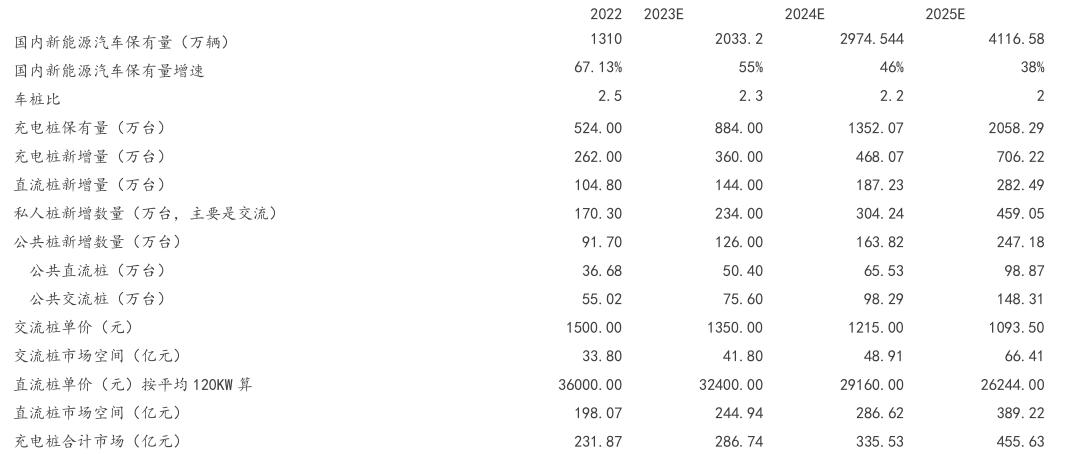

根據安信證券測算,到2025年,中國充電樁市場空間達到455億元。縱觀全球市場,預計充電樁市場規模達到千億級。

圖2:國內充電樁行業市場空間估算,資料來源:乘聯會,安信證券

02

破局之路與路上荊棘

1、大功率快充成為新寵

不論是小區、商場停車場還是道路旁,充電樁越建越多,但充電焦慮仍然困擾著新能源車主。背后的主要原因在于新能源車銷量同樣高增長,而且單車帶電量還在持續增加。根據國際能源署預測,到2025年純電車型單車帶電量將提升至80kWh左右,接近2022年的1.6倍。

從用戶角度看,充電樁的便捷性離真正的“基建”顯然還有不小距離。如何能夠實現快速縮短差距?

天下武功,唯快不破。當下這句話用在充電樁身上正適合。

按照充電方式來分,充電樁可分為交流充電樁和直流充電樁。前者也就是慢充樁,充電過程往往需要6-8小時,甚至更久;后者就是我們俗稱的快充樁,一般半個小時可充電80%。

對比慢充樁,大功率快充樁有功率高、充電快等優點,可以大幅縮短充電時間。同樣規模的充電站,其平均服務能力更強,可以有效彌補充電樁數量上的不足。(如果遇到豐田bZ4X這種連快充也要7個小時的奇葩車型,需要另作討論)

圖3:直流樁和交流樁對比,資料來源:錦緞研究院根據公開資料整理

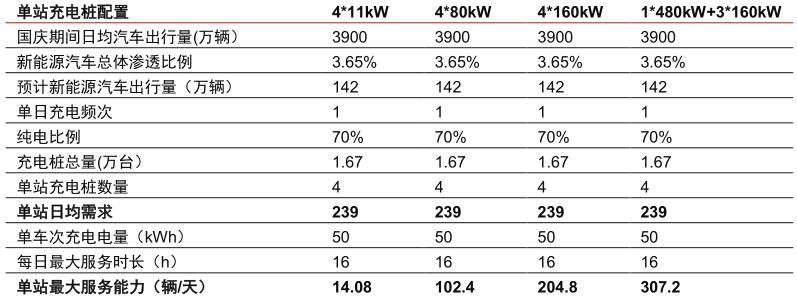

以新能源車主最擔憂的節假日高速場景為例,大功率快充所體現的優勢將更為直觀。按照中信證券測算結果,對于同樣配備4個充電樁的充電站,配備1*480kW+3*160kW的大功率充電樁可以在土地占用基本不變的前提下,日均服務能力從4*11kW交流樁的14輛提升至307輛,兩者能力高下立判。

圖4:充電站服務能力測算—以節假日高速公路場景為例,資料來源:中信證券測算

根據2020年發布的《節能與新能源汽車技術路線圖2.0》,從時間節點上看,2035年大功率快充要實現充電5min行駛300km以上的目標。屆時,新能源車充電幾乎可以和燃油車加油相媲美,真正實現即充即走。

從某種意義上講,大功率快充對于新能源汽車產業的重要性堪比4G、5G網絡于互聯網產業。基于此,大功率快充正在成為各路參與者的競爭制高點。

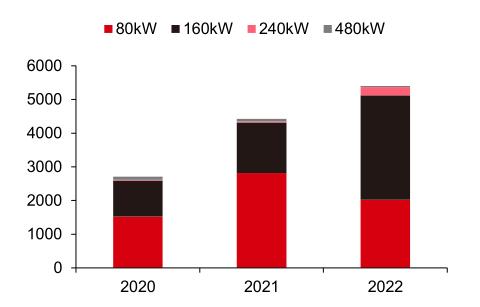

自2020年以來,國家電網等電力運營商的直流樁招標在數量大幅提升的同時,160kW以上功率充電樁的比例顯著增長,更高功率的充電樁功率已經成為用戶最真實的需求。

圖5:2020-2022年國家電網充換電設備采購數量(套),資料來源:各地發改委、能源局,中信證券

與此同時,主流車企正積極布局大功率快充。目前國內已有超過10家車企宣布研發800V高壓平臺,意圖搶占大功率快充新高地。小鵬、理想、廣汽埃安等正在加快推廣超充站建設以形成差異化競爭。比如小鵬汽車于2022年8月上線的S4超充樁單樁峰值充電功率已達400kW,可實現充電5分鐘,續航增加200公里。

實際上,當充電焦慮取代里程焦慮,擁有超充站已經成為車企競爭力的標簽之一。當年馬斯克堅持布局自營充電體系,并且大力研發大功率快充技術,最終推出特斯拉車主專屬的超充站。

回頭看來,特斯拉超充站所帶來的充電體驗的提升,反過來又促進了特斯拉的車輛銷售和品牌力搭建,率先實現了正向循環。

截至目前,特斯拉在中國大陸已建成開放1400多座超級充電站,領跑全行業;小鵬自營超充站800余座,緊隨其后,其他車企也在加速追趕。

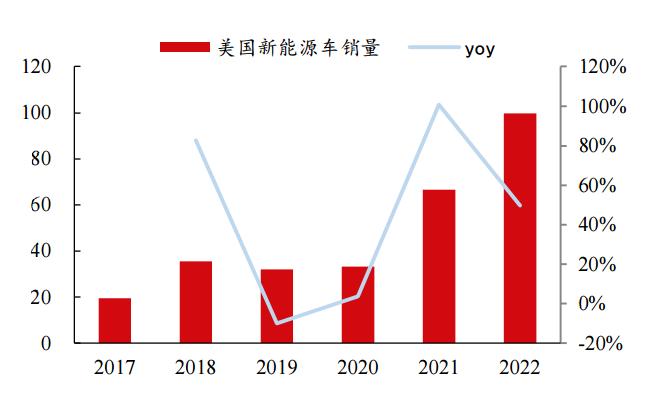

圖6:國內部分車企大功率快充樁布局情況,資料來源:上海證券

總結來說,大功率快充無疑是緩解充電焦慮最簡單粗暴的方式之一。不過話說回來,當大功率快充成為大家爭相追捧的對象時,其給電力系統的穩定性和安全性帶來巨大挑戰,必須引起重視。

首先是大功率快充給配電網帶來更大的沖擊。因為充電設備中的電力電子裝置將產生諧波,可能引起電能質量問題。尤其是800V超級快充場景,充電功率高達480kW,是目前主流直流快充樁的4-6倍。

其次是由于新能源汽車用戶充電的不確定性和隨機性,這將加大電網優化控制的難度和頻次。舉個簡單的例子,當大量新能源車集中在用電高峰期充電,將進一步加劇電網負荷峰谷差,加重電力系統運行負擔,嚴重情況甚至造成缺電現象。

隨著新能源車保有量的增加,其用電量增長肉眼可見。大功率快充樁的建設和電力系統的矛盾將會加劇。按照2024年3000萬輛電動車保有量計算,假設每輛車每天耗電10度,也就是一天將耗電3億度,基本相當于三峽大壩的發電量。

圖7:公共充電樁充電量快速增長(千萬kwh),資料來源:中國充電聯盟,英大證券

總之,更加貼合新能源車使用場景的電力系統成為大功率充電樁可靠性和適應性的保障,就像新能源車依賴充電樁一樣,大家都不是獨立的系統,三者成為了新能源網絡密不可分的有機聯合體。不難發現,它們是相互支撐、相互成就。

2、海外淘金路道阻且長

跟其他行業的發展路徑相似,出海淘金成為國內充電樁企業的優選路徑。畢竟國內充電樁企業在技術與成本端均已具備比較優勢。用數據說話,充電樁企業在國內的毛利率水平約20%-30%,而海外市場高達30%-40%。

伴隨著海外充電樁建設進入黃金發展期,越來越多的充電樁企業趨之若鶩。

然而,充電樁出海并不是件容易的事。首先,海外認證的成本高、周期長,這就直接勸退了很多中小企業。截至目前,盛弘股份、道通科技、炬華科技、香山股份等海外布局較早的頭部公司率先獲得多項海外認證,并逐步實現產品交付。

其次是海外銷售渠道建設,由于國內企業在海外的品牌力和售后維保環節等不足,更多是依靠海外合作,比如道通科技的交流樁產品通過Costco、BestBuy等商超渠道銷售。

簡單之,中國充電樁企業出海之路仍處于初級階段。

根據阿里國際站跨境指數顯示,截至目前,中國充電樁出口市場主要為歐美發達地區。其中美國這個車輪上的國家一度被當做最有發展潛力的市場之一,而美國的新政出臺無疑是給了出海的充電樁企業當頭一棒。

為爭取美國市場,本土建廠或尋求代工企業合作是中國充電樁企業規避政策限制的有效路徑。計劃2023年在美國本土組建工廠的道通科技能否給中國充電樁企業開個好頭,還有待市場的考驗。

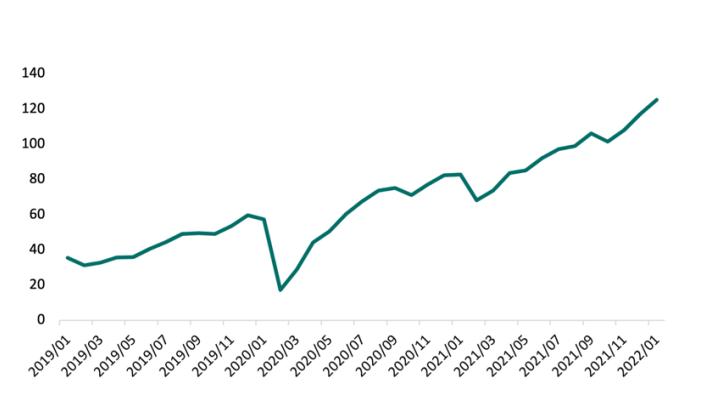

圖8:2021年以來美國新能源車銷量大幅增長,資料來源:充電聯,國聯證券

03

充電樁還是不是一門好生意?

1、供給端——國內同質化嚴重

對投資者而言,首先要考慮的問題就是:充電樁是不是一門好生意?

相比鋰電池生產、整車制造,充電樁的行業門檻相對較低,其產能擴張快、投資金額少、建設周期短。如今越來越多企業持續涌入,企圖分得一杯羹。

然而,現實是骨感的。充電樁行業經歷前期的野蠻生長,目前國內充電樁設備生產廠商數量超過300家,同質化嚴重,行業競爭白熱化…

換句話說,充電樁這個千億級賽道的另一面其實是高度競爭的紅海。產能過剩、行業洗牌成為難以抵擋的趨勢。

2、仍然依賴補貼

和當年的電動車產業一樣,充電樁的建設發展一直離不開政策的支持。

由于國內充電樁建設長期以政策導向為主,導致充電樁地域不平衡問題凸顯。新能源率先發力的地區和一線城市的充電樁占比更高,廣東、江蘇、浙江、上海、北京等TOP10地區建設的公共充電樁占比超過70%。相較之下,三線城市及以下,包括農村和鄉鎮,這些地區充電樁建設進度明顯落后,覆蓋率是遠遠不足的。

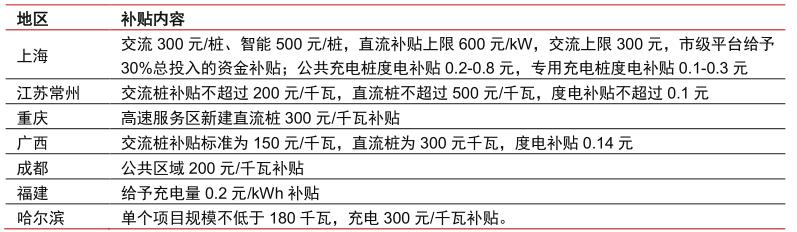

圖9:2022年以來部分地區補貼政策,資料來源:各地發改委、能源局,中信證券

再看海外地區,補貼政策對于充電樁建設同樣具有較強的驅動性。畢竟這些都是真金白銀的優惠。雖然歐洲各國針對充電樁的補貼政策各有差異,但平均私人樁補貼可達900歐元左右,補貼比例達到設備成本的50%左右。比如政策激進的意大利,其私人用充電樁返還50%成本,上限高達2000歐元。

進入2023年,新能源汽車正式進入“后補貼時代”,充電樁還處在由政策驅動向市場需求驅動轉化的過程中。不難發現,充電樁這門看似簡單的生意并不好做。

3、誰是受益者?

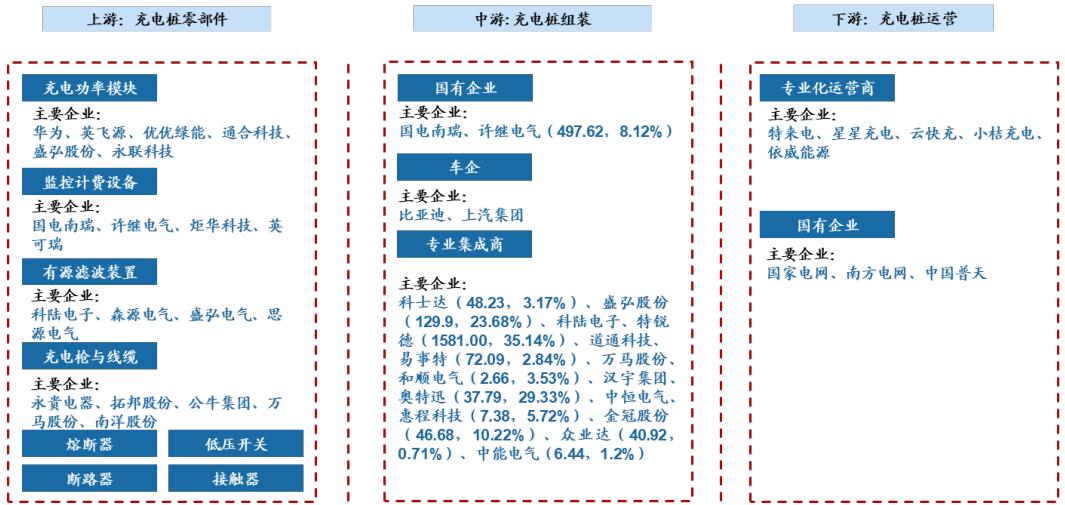

充電樁產業鏈上游是零部件制造環節,中游為充電樁組裝環節,下游則是運營環節。充電樁充電電壓越高,功率越大,其對制造技術和建設運維的要求就越高。

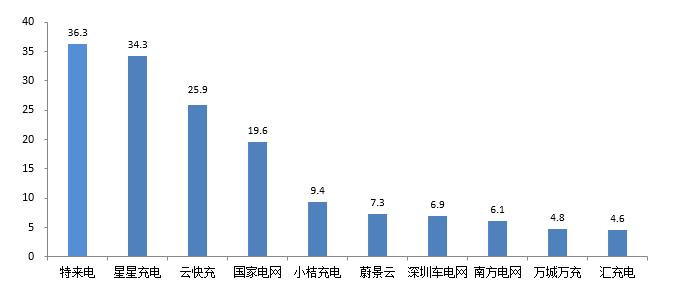

圖10:2022年公共充電樁TOP10充電運營商,資料來源:Wind,廣發證券

充電樁上游的零部件主要包括:充電模塊、監控單元、防雷單元、熔斷器、繼電器,外部結構包括充電槍、外殼、顯示屏等。其中,充電模塊是充電樁高壓、大功率發展趨勢下最主要的受益環節。

從成本角度,充電模塊占充電系統成本的40%-50%,大功率、高電壓趨勢下帶來充電模塊價值量提升。

從技術角度,充電模塊作為充電樁的關鍵零部件,主要負責電路控制、轉換與保證電路穩定性,直接關系到充電樁整體性能與充電安全。隨著電壓等級和充電等級的提高,充電模塊需要有更高的耐高壓能力和功率密度,一定程度上提高了充電樁的技術門檻。

另外,大功率充電自然帶來熱效應顯著增加,充電樁的熱管理逐步由風冷向液冷演化,液冷產品等器件對零部件企業而言是新的增量。

再講到充電樁運營商,這是與新能源車主密切相關的。自從國家電網在2014年向社會資本開放充電基礎設施市場,民營企業逐漸成為主力玩家。截至2022年年底,我國運營公共充電樁數量排名前三位的特來電、星星充電、云快充均為民營企業。

在大家的傳統認知中,民企在盈利方面有先天的優勢。然而民營充電樁運營商即使做到行業頭部還是無利可圖。究其根本,充電樁運營商的主要盈利來源為充電服務費,但是充電樁利用率普遍在5%左右,意味著充電樁的大部分時間閑置,這是虧損的主要原因。

具體而言,充電樁時常出現使用“冷熱不均”的現象,一些地方充電基礎設施使用率不高,同時部分充電基礎設施又出現車輛排隊充電現象。這些都導致運營商的充電樁資源無法得到有效利用,也限制了用戶使用公共充電樁的熱情。

近兩年,特來電、星星充電等頭部企業對于充電場址選擇更加理性,尋求“自救”。值得期待的是,在大功率快充的趨勢下,可以快速提高充電樁的服務效率,帶動充電樁的利用率提升,有望修復運營商的盈利能力。反過來運營商盈利能力的提高又將激發其布局充電樁的信心。

圖11:2022年公共充電樁TOP10充電運營商,資料來源:中國充電聯盟

作為新能源行業的基礎設施,充電樁的重要性是不言而喻的。從續航多少公里到哪里有充電樁,再到哪里有快充樁,體現的是新能源技術進步日新月異,也意味著更多責任將落到充電樁的接口上。